|

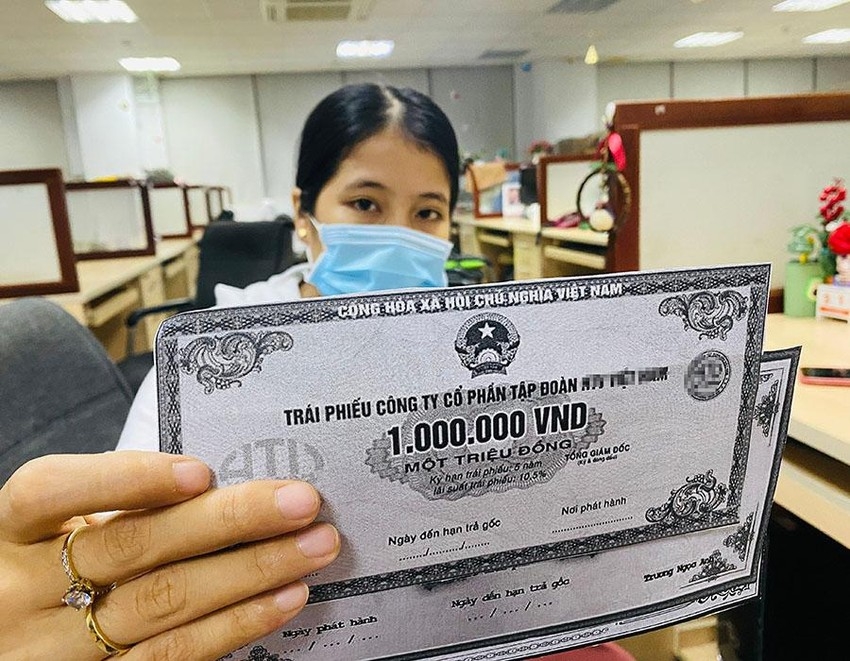

| Ảnh minh họa (Nguồn: Internet) |

Buộc lên sàn

Trong Đề án “Cơ cấu lại thị trường chứng khoán và thị trường bảo hiểm đến năm 2020 và định hướng đến năm 2025” được Thủ tướng phê duyệt cuối tháng 2/2019 đã đề ra một loạt các giải pháp cơ cấu lại thị trường.

Trong đó, việc bắt buộc các NHTM lên sàn là một trong các biện pháp nhằm đa dạng cơ sở hàng hóa trên thị trường.

Cụ thể, Đề án yêu cầu toàn bộ các NHTM phải thực hiện niêm yết cổ phiếu trên sàn HOSE, HNX và đăng ký giao dịch trên UPCoM theo hướng đến hết năm 2020.

Thực tế, yêu cầu “lên sàn” đối với các cổ phiếu ngân hàng đã được đề ra trước đó tại Chiến lược phát triển ngành Ngân hàng Việt Nam đến năm 2025, định hướng đến 2030 được Thủ tướng phê duyệt hồi tháng 8/2018.

Đồng thời, theo quy định Thông tư 180/2015 của Bộ Tài chính yêu cầu các ngân hàng phải đưa cổ phiếu đăng ký giao dịch trên UPCoM vào cuối năm 2016.

NHNN và Ủy Ban chứng khoán Nhà nước (UBCKNN) cũng đã nhiều lần có công văn nhắc chủ trương, lộ trình tất cả NHTM phải niêm yết trên sàn chứng khoán những năm trước đây.

Trước áp lực trên, các ngân hàng quy mô vừa và nhỏ đã nhanh chóng hoàn tất thủ tục đưa cổ phiếu lên giao dịch trên UPCoM.

Gần đây, Saigonbank, Nam A Bank đang là những cái tên được nhắc đến nhiều nhất khi đây sẽ là các ngân hàng đăng ký giao dịch cổ phiếu trên UPCoM trong năm 2020 sau Ngân hàng Bản Việt (BVB).

Trong số 308 triệu cổ phiếu SGB của Saigonbank vừa được HNX chấp thuận đăng ký giao dịch trên UPCoM, có hơn 201 triệu cổ phiếu bị hạn chế chuyển nhượng theo luật.

Trong đó, các thành viên HĐQT Saigonbank nắm giữ gần 151 triệu cổ phiếu, tương đương 48,9% vốn điều lệ và gần 50,4 triệu cổ phiếu, tương đương 16,35% vốn do Công ty TNHH MTV Du lịch thương mại Kỳ Hòa sở hữu.

Bên cạnh đó, Trung tâm Lưu ký chứng khoán Việt Nam (VSD) cho biết, Nam A Bank đã đăng ký giao dịch cổ phiếu NAB trên thị trường UPCoM.

Theo đó, hơn 389 triệu cổ phiếu của Nam A Bank đã được lưu ký tại VSD, với mã chứng khoán là NAB. Giá trị chứng khoán đăng ký tương đương hơn 3.890 tỷ đồng.

Trước đó, một số ngân hàng cũng đã đưa cổ phiếu lên giao dịch trên UPCoM như BacA Bank (mã chứng khoán BAB), Kienlongbank (mã chứng khoán KLB), VietBank (mã chứng khoán VBB) lên UPCoM trong quý III/2019 và mới đây nhất là Ngân hàng Bản Việt (mã chứng khoán BVB) chính thức giao dịch ngày 9/7/2020.

Thế nhưng, hiện thị trường tài chính còn có một số nhà băng chưa có động tĩnh gì đối với kế hoạch lên sàn như: BaoViet Bank, VietA Bank, cho dù trước đó VietA Bank đã nhiều lần nhắc đến kế hoạch lên sàn trong các kỳ đại hội thường niên.

Bên cạnh đó, PGBank đang trong quá trình sáp nhập vào HDBank. Ngoài ra, 3 ngân hàng yếu kém gồm: CBBank, Oceabank và GPBank cũng như DongA Bank đang trong diện kiểm soát đặc biệt nên rất khó có thể đưa cổ phiếu lên sàn trong thời gian tới.

Vốn còn mỏng

Saigonbank là ngân hàng cổ phần đầu tiên được thành lập trong hệ thống ngân hàng cổ phần tại Việt Nam từ năm 1987 với số vốn điều lệ ban đầu 650 triệu đồng.

Năm 2014, Saigonbank từng có kế hoạch tăng vốn điều lệ lên 4.000 tỷ đồng và năm 2016 đã được NHNN chấp thuận.

Tuy nhiên, đến nay phương án này vẫn chưa được thực hiện và số vốn điều lệ 3.080 tỷ đồng được Saigonbank duy trì suốt từ năm 2012 cho đến nay.

Dường như Saigonbank vẫn dậm chân tại chỗ và chưa có động thái gì cho kế hoạch tăng vốn trong thời gian tới khi trong ĐHCĐ thường niên 2020 vừa qua cũng không thấy kế hoạch tăng vốn điều lệ trong các tờ trình.

Mặc dù vậy, tỷ lệ an toàn vốn (CAR) của Saigonbank đến ngày 30/6/2020 là 19,32%. Do đó, Ngân hàng không gặp vấn đề về duy trì tỷ lệ CAR theo quy định.

Thế nhưng, các nhận định đưa ra, nếu không tăng được vốn để nâng cao năng lực tài chính, Saigonbank khó tránh được làn sóng M&A trong thời gian tới khi quá trình tái cấu trúc được đẩy mạnh.

VietA Bank cũng không tăng được vốn trong nhiều năm qua, nhưng mới đây NHNN đã chấp thuận cho ngân hàng này tăng vốn từ 3.500 tỷ đồng lên 5.000 tỷ đồng.

Còn với Ngân hàng Bản Việt (BVB), sau nhiều năm không tăng vốn, ngày 26/8 vừa qua, nhà băng này đã tiến hành ĐHCĐ bất thường trình cổ đông thông qua phương án tăng thêm vốn điều lệ lên trên 4.000 tỷ đồng.

Theo đó, Ngân hàng Bản Việt sẽ chia làm 2 giai đoạn. Giai đoạn 1 sẽ phát hành hơn 35,2 triệu cổ phiếu cho cổ đông hiện hữu với tỷ lệ 9% và phát hành 15 triệu cổ phiếu ESOP; giai đoạn 2 sẽ phát hành 40,4 triệu cổ phiếu cho cổ đông hiện hữu theo tỷ lệ dự kiến 11%.

Qua đó, vốn điều lệ của ngân hàng dự kiến đạt hơn 4.077 tỷ đồng. Thời gian thực hiện trong năm 2020 và quý I/2021.

| Lãi suất âm có thực sự hiệu quả với kinh tế thế giới? Sáu năm sau khi Ngân hàng trung ương Châu Âu (ECB) cắt giảm lãi suất xuống dưới 0%, các chuyên gia tài chính lúc này ... |

| Giãn nợ theo Thông tư 01: Lợi nhuận cũng giãn theo Đẩy mạnh tái cơ cấu, giãn nợ theo Thông tư 01/2020/TT-NHNN khiến các ngân hàng chưa được thu lãi dự thu, đồng nghĩa với việc ... |

| Bản tin tài chính ngân hàng ngày 17/9: Dự kiến bổ sung nhiều điểm mới trong giao dịch ngoại tệ Bản tin tài chính ngân hàng ngày 17/9/2020 do Tạp chí điện tử Kinh tế Chứng khoán Việt Nam cập nhật có những nội dung ... |